快到年底了,站在这个节点上说

今年无论是从楼市调控发布的频率、还是强度,都当的上是政策大年

据不完全统计,仅上半年全国180多个省市就出台了超过360条

对于购房者可以说是迎来史上最宽松的购房条件

为什么说最宽松,还是因为今年的调控力度都足够大

比如房贷利率的下调

今年以来5年期以上的LPR经过三次下调,10月已经下调至3.60%

不少地方的房贷利率甚至一举破“3”,创下新低纪录

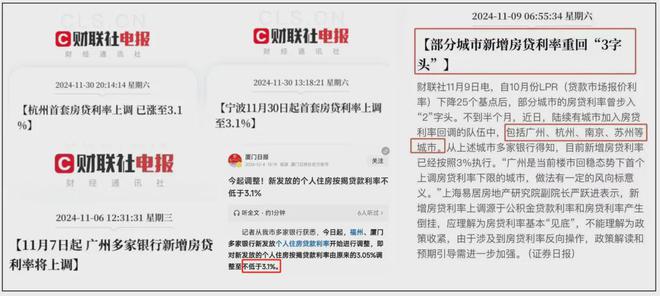

但没想到的是,下调还不到半个月的时间,全国就有多个城市传出要回调房贷利率的消息

史上最低房贷利率短暂停留了之后又开始上调

哪些城市在上调房贷利率,而这背后又有什么更深的原因

01

广州、杭州等多个城市房贷利率“逆势”上调

我们简单盘点一下全国上调房贷利率的城市,广州、杭州、苏州、珠海、长沙、佛山、武汉等都榜上有名

平均上调幅度在5至20个基点之间

来源:整理自网络,仅供参考

而在全国这么多城市中,曾经房贷利率出了名最“卷”的

就是广州

广州的新房房贷利率不仅是一线城市最划算的,甚至低于一些二三线城市

于是10月21日,当LPR下调25个基点后,多家银行首套房贷主流利率降到3%左右

来源:整理自网络,仅供参考

根据数据整理的部分银行房贷利率来看,甚至有好几家银行的房贷利率出现2.65%-2.85%的情况

低房贷和新政策都收到成效,广州房地产市场肉眼可见的回暖

但很快,2字头的房贷利率没持续多少,就上调了

11月6日下午官方宣布,自11月7日起广州地区主要商业银行或统一调整房贷利率,各家银行商业房贷利率按接近3%执行

二线热门城市也出现同样的情况

比起只调了一次的广州,杭州则更加急迫,在11月上调了两次房贷利率

这还得从今年上半年的杭州政策调控说起

今年5月31日,《浙江省调整优化个人住房贷款政策》通知发布,杭州首套房贷利率调整为LPR-70BP,而此前为LPR-20BP

这一次性就减了0.5个百分点

于是当今年10月21日,LPR降到3.6%之后,杭州的首套房贷利率就自动下调为

3.6%-70BP=2.9%

不过杭州2字头的时代只维持了半个多月

从11月8日起,杭州首套房贷利率从2.9%上调至3.0%,二套房贷利率与首套保持一致

随后11月30日,又再次调整到不低于3.1%

我们来做个简单的计算题,看看杭州11月两次利率调整后,房贷到底会涨多少

假设在杭州商业贷款200万,等额本息贷款30年

也就是说短短20来天,同样200万的贷款金额,月供就上涨了约216元,总还款利息增加近8万

所以在11月29日,房贷利率调整前一天的晚上

杭州多家门店都出现密集赶签的情况,当天的二手房网签量为490套,达到今年二手房单日网签量最高值

当然,在各大热门城市经过连续多次上调之后

最终首套房贷重回“3字头”

调控是手段不是目的

其实大家都知道房贷利率不仅代表一时的还款金额

更重要的是背后相关的房产市场、以及银行、金融市场

02

为什么房贷利率要调整回到3%

其实从调整的城市名单不难发现,基本都是热门的一二线城市

而说到回调的第一个重要原因

是因为商业贷款利率几乎快要和公积金形成“倒挂”了

我们先来看看这些年公积金贷款利率情况

截止到今年10月,商贷利率和公积金利率已经非常接近,相差仅0.75%,不足一个百分点

这是自2002年以来,“利率差”首次低于一个百分点

再加上各城市BP基点的下调,已经与公积金的2.85%非常接近

如果商贷利率继续下调,将和公积金利率形成倒挂

但其实公积金贷款原本是一种政策优惠,低成本和低利率是它的核心优势

一旦倒挂之后,公积金贷款或组合贷反而不如纯商贷划算

那么公积金有没有可能也下调呢,通过下调公积金来拉大利率差

短期内可能性不大

看看以往的数据就能推测一二,从2015年8月到现在,十多年的时间,公积金利率只调整了2次,而商业贷款利率调整了十多次

公积金的优势之一就是非常稳定,调整缓慢

所以公积金贷款其实在我们的房贷中类似一种“兜底”的存在

健康的市场应该是公积金和商业贷款有序合作

这样看来,公积金利率和商贷利率不大可能“卷起来”

那么由此又引起第二个问题

各大银行的商贷利率“卷起来”了,又可能引起金融风险

我们必须承认一个事实,银行说到底还是一个金融机构

对银行来说,首先是有盈利需求的

我们个人住房贷款就是银行最优质的盈利资产

所以当房贷利率持续走低,银行很容易为了争一时的高低而陷入内卷当中

但内卷式竞争没有赢家

因为房贷利率不是一个孤立存在的数字,它实际上与房产市场甚至金融市场都有紧密的关联

简单来说,房贷利率会直接影响到银行的净息差,也就是银行的收益能力

当房贷利率越少,银行的净息差就越小,银行的盈利越低,就越有风险

实际上,今年以来银行的净息差已经在预警线以内了

截至2024年三季度,据国家金融监督管理总局发布

商业银行净息差为1.53%,环比下降0.01个百分点,再创历史新低

具体来看,大型商业银行、股份制商业银行、城市商业银行、民营银行、农村商业银行、外资银行三季度净息差分别为1.45%、1.63%、1.43%、4.13%、1.72%、1.44%

而1.8%是银行净息差的预警线

长远看,除政策利率引导外,经营成本是银行合理确定房贷利率的重要考量

有银行人员综合计算资金、风险、运营等等各项成本后,得出银行保本需要个人房贷利率基本在3.2%左右

且不说这数字对不对,但是和此前2字头的利率确实相差不少

所以,房贷利率长期低于银行经营成本,是不可持续的,也不符合风险定价原则

于是,各家银行在经历“价格内卷”之后,也在慢慢形成共识

将房贷利率维持在一个合理水平

第三个房贷利率上调的原因,是楼市的回暖

首先以广州为例

此前出台的一系列调控政策,确实在广州取得了明显的止跌回稳效果

数据来源公众号:广州PLUS

就新房来说,今年10月,广州新房网签首次破万,环比几乎翻倍

而广州上一次新房月网签破万,还是在2023年3月,时隔超过一年半

不仅是广州,这一波增涨可以说是全国性的

据中指院数据,9月底新政之后,10月、11月的房产市场都呈现不错的成绩

比如,11月一线城市新房成交面积为345万平方米,环比增长9.7%,同比增长49.4%

二线城市环比增涨甚至达到23.8%

这些城市房地产量价双回升,也给了银行上调房贷利率的“勇气”

当然,更进一步探讨这件事

就是这一次各城市房贷利率的回调又将持续多久

03

未来的房贷利率还可能上涨吗?

盘点资料,我们发现,这不是今年第一次出现回调房贷利率的现象

早在今年3月份,河北省市场利率定价自律委员会曾经发出过一份红头文件

内容显示自2024年4月份起,石家庄市将调整首套房贷利率的下限,从之前的3.45%上调到3.75%

虽然当时的LPR还是3.95%,也就是说石家庄上调之后还是比当时的LPR低的

这件事挺有意思,简单来说就是

石家庄在今年4月之前执行的都LPR-50BP的首套房贷利率

之所以会调整成为LPR-20BP,是因为石家庄的新建商品住宅销售价格同环比连涨3个月

而根据当时的调整机制,出现这样连涨情况的城市,首套房贷利率的下限需要调整为当时的LPR-20BP

也就是3.75%,所以出现了一次回调

所以你会发现,其实国家对于市场的调控一直都在有条不紊、有理有据的进行

那么我们再回到现在的节点,看看未来的房贷利率

其实从今年以来,包括调整存量房贷利率那次,我们已经经历了4次LPR的调整

无论是1年期还是5年期以上的LPR都在持续下降

而对于房贷利率来说,很多城市都在已经持续下降的LPR基础上再降基点

所以不仅LPR已经下降0.8个点,房贷利率相比年初来说也下降近100个基点

即使现在有回调,依旧处于历史低点

再加上商业贷款和公积金已经比较接近到小于1个点

从这个角度来说,房贷利率可能会保持,但理论上已经不太存在继续下调空间

04

站在快到年底的时间点上回头看

从九月底全国开始的一波新政和接二连三的调控

市场调控的力度和速度比我想象的更快更强

而房贷利率的调整其实也可以作为一个粗略的标尺

正是因为调控起到效果,楼市出现回暖,房贷利率才会快速地做出反应

所以其实这样的回调反倒是一个不错的信号

说明市场真正的“止跌回稳”住了

那么这一轮迅速又短暂的房贷利率调整对你有没有影响

来源:真叫卢俊

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏:format(webp):quality(80)/https://assets.bohaishibei.com/2025/12/24/1_vwpuz.webp)

:format(webp):quality(80)/https://assets.bohaishibei.com/2025/12/24/121_cejru.webp)

:format(webp):quality(80)/https://assets.bohaishibei.com/2025/12/24/1_x7n3a.webp)

:format(webp):quality(80)/https://assets.bohaishibei.com/2025/12/24/4_bnezx.webp)

:format(webp):quality(80)/https://assets.bohaishibei.com/2025/12/24/leaves-9986904-1280_q34yw.webp)

:format(webp):quality(80)/https://assets.bohaishibei.com/2025/12/24/3_b37v6.webp)